Impuesto a la Renta de Personas Naturales

Con fecha 16 de junio de 2023 la Corte Constitucional resolvió con Dictamen Favorable el Decreto Ley Orgánica para el Fortalecimiento de la Economía Familiar en la cual se reforma el Impuesto a la Renta de Personas Naturales para aliviar la economía de las familias ecuatorianas.

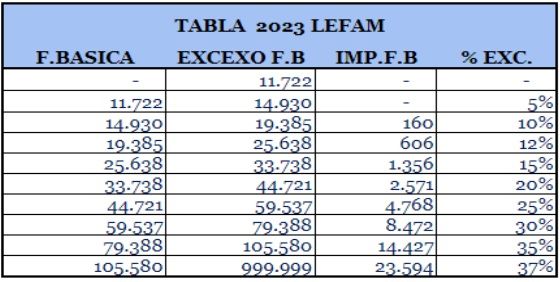

La reforma modifica la deducción y límite de los gastos personales (la rebaja se realizó al impuesto causado, más no al ingreso generado por el contribuyente) pudiendo acceder a la deducción de gastos relacionados con las mascotas y modifica los rangos de la tabla progresiva del impuesto a la renta, que va desde el 5% al 37%.

Nueva tabla del Impuesto a la Renta

¿Cuáles son los cambios en el cálculo del impuesto a la renta?

- Gastos deducibles aumentan y se puede deducir hasta USD 15.294 al año. Así, al descontar más gastos, el contribuyente termina pagando menos Impuesto a la Renta y, en algunos casos, ya ni siquiera pagaría este tributo.

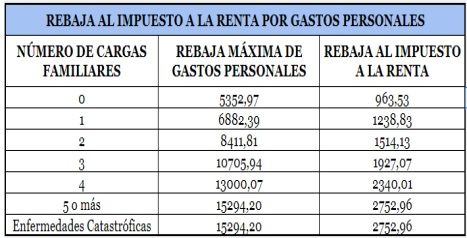

- Se rebajarán del Impuesto a la Renta las cargas familiares, la rebaja será del 18 %, pero el tope de los gastos y de la rebaja varía según las cargas familiares.

- El gasto en manutención de las mascotas será deducible del pago del Impuesto a la Renta.

- Las personas que tienen cargas familiares con enfermedades catastróficas, raras o huérfanas tendrán derecho a deducir el máximo de gastos deducibles de USD 15.294 al año, sin importar el número de personas que integren el hogar.

- Los gastos que se pueden deducir son: vivienda, educación, lo que incluye arte y cultura, alimentación, lo que incluye pago de pensiones alimenticias, salud, vestimenta y turismo local.

Deducción de gastos para el pago del Impuesto a la Renta

La rebaja por gastos personales toma como referencia el precio de la canasta básica al 2023 de $764,71 y se considera 7 canastas para quienes no tienen cargas familiares y hasta 20 canastas para quienes tienen 5 o más cargas. La rebaja del impuesto a la renta es el 18% sobre el valor total de las canastas básicas de acuerdo al número de cargas que detalle el colaborador.

Para una mejor comprensión a continuación ponemos un ejemplo práctico de esta reforma.

Juan es un colaborador que tiene un ingreso mensual de $2500,00 y desea saber cuál es el valor a pagar por concepto de Impuesto a la Renta, a continuación se detalla el cálculo:

Sueldo Anual: $30.000,00

(+) Décimo Tercero $2.500,00

(+) Décimo Cuarto $450,00

(+)Fondo de Reserva $2.499,00

(-) Aporte 9,45% IESS $2.835,00

Ingreso Gravado $27.165,00

El ingreso gravado se ubica en la nueva tabla del Impuesto a la Renta entre la Fracción Básica $25638,00 y la Fracción Excedente $33738,00 y el impuesto a pagar se detalla a continuación:

(+) Base Imponible $27.165,00

(-) Fracción Básica $25.638,00

(=) Exceso Fracc. Básica $1.527,00

Imp. Fracc. Básica $1.356,00

Imp. a la Fracc. Exceso ($1.527,00* 15%) $229,05

Total Impuesto a la Renta Anual ($1.356,00 + $229,05) = $1.585,05

El colaborador entrega su formulario de Gastos Personales con los siguientes gastos detallados y respaldos de 4 cargas familiares:

Vivienda $ 7.000,00

Educación $5.000,00

Alimentación $6.000,00

Salud $2.000,00

Turismo $500,00

Total Gastos Personales $20.500,00

La rebaja del Impuesto a la Renta por el número de cargas familiares es de $2.340,01

Quedando a pagar por concepto de Impuesto a la Renta los siguientes valores: $1.585,05 IR - $2.340,01 Rebaja = No paga IR

El SRI cataloga como cargas familiares a los padres, cónyuge o pareja en unión de hecho e hijos hasta los 21 años o con discapacidad de cualquier edad, siempre que no perciban ingresos gravados y que sean dependientes del contribuyente.

Es importante considerar que dos o más contribuyentes no podrán considerar a una misma persona como carga familiar, es decir si un hogar tiene un hijo, solo uno de los cónyuges puede incluirlo como carga familiar.

La reforma aplica para la liquidación y pago del impuesto a la renta de personas naturales del ejercicio fiscal 2023, para lo cual los empleadores en calidad de agentes de retención deberán tomar las previsiones necesarias para actualizar el cálculo del impuesto a la renta de sus trabajadores.

Síguenos y mantente al tanto de nuestras publicaciones https://datil.com/blog/